Sống trong nền kinh tế hiện đại ngày càng phát triển. Dù là phụ nữ hay nam giới, họ đều cần nắm vững các kỹ năng quản lý chi tiêu trong gia đình để có cuộc sống ổn định. Gia đình nào cũng cần người biết quản lý tài chính. Điều này giúp chi tiêu của gia đình không vượt quá thu nhập và sẽ không mắc nợ.

Quản lý tài chính hiệu quả có thể giúp bạn và các thành viên khác trong gia đình sử dụng tiền một cách khôn ngoan đồng thời đáp ứng các nhu cầu cơ bản, đồng thời tiết kiệm được nhiều khoản dư hàng tháng. Quản lý tài chính gia đình có khó không? Làm thế nào để lập kế hoạch quản lý chi phí sinh hoạt trong gia đình hợp lý nhất? Một số mẹo quản lý tài chính gia đình có thể giúp các cặp vợ chồng vẫn tiêu dùng thoải mái và tiết kiệm, đỡ lo lắng? Bây giờ hãy cùng zeklrdek.com xem qua bài viết sau đây.

Lập ngay kế hoạch chi tiêu cho gia đình

Việc lập kế hoạch cụ thể chi tiêu cho gia đình sẽ giúp bạn kiểm soát được các khoản chi phí mỗi tháng một cách hiệu quả. Chẳng hạn, bạn có thể chia các khoản chi tiêu mỗi tháng theo tỷ lệ % giống như phương pháp JARS (6 hũ tài chính) như sau:

- Khoản chi phí thiết yếu (55%): Gồm các chi tiêu về ăn uống gia đình; tiền điện nước + Internet, tiền thuốc thang; tiền xăng cho phương tiện đi lại (xe, thuê xe,…) và tiền thuê nhà (nếu có).

- Khoản tiết kiệm (10%): Là khoản chi tiêu để đáp ứng mục tiêu trong tương lai như tiền nuôi con (chi phí ăn học), tiền mua nhà, mua xe, tiền trả nợ,…

- Khoản chi phí đầu tư (10%): Bổ sung thêm các kiến thức từ khóa học, sách; tài liệu hoặc khoản đầu tư có mục đích kinh doanh có sinh lợi nhuận,…

- Khoản chi phí hưởng thụ (10%): Gồm các chi phí phục vụ cho mục đích giải trí; thư giãn ngắn hạn như du lịch, xem phim, các hoạt động giao lưu – giải trí,…

- Khoản chi phí cho đi (5%): Chính là chi phí cho người khác ngoài gia đình bạn. Như việc làm từ thiện, các hoạt động cộng đồng,…

- Khoản chi phí tự do (10%): Là các khoản chi phí hưởng thụ với thời gian dài như đi du lịch, nghỉ dưỡng,…

Tùy theo gia đình bạn, các khoản chi tiêu trên có thể thay thổi theo tỷ lệ % khác nhau. Trong đó bạn nên ưu tiên các khoản chi phí thiết yếu (cố định) mỗi tháng. Và giảm bớt cũng như linh hoạt các chi tiêu khác sao cho hợp lý trong gia đình mình.

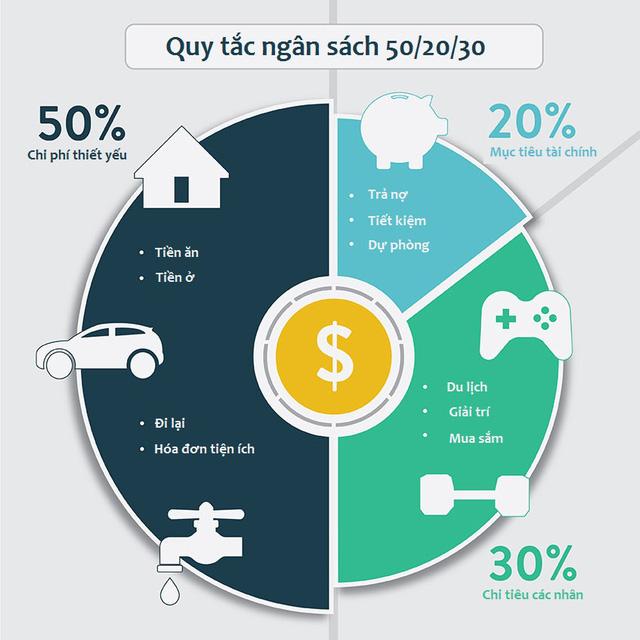

Cân đối chi tiêu với quy tắc 50:30:20

Việc áp dụng chi tiêu theo quy tắc 50:30:20 sẽ giúp gia đình đảm bảo được các khoản chi tiêu hợp lý mà không ảnh hưởng đến các nhu cầu thiết yếu. Cụ thể:

- Dành 50% thu nhập mỗi tháng của gia đình để chi tiêu vào các khoản phí cố định như các hóa đơn tiện ích (điện, nước, Internet,…), ăn uống, phương tiện đi lại và tiền thuê nhà (nếu có).

- Để lại 30% thu nhập tiếp vào việc đáp ứng các nhu cầu chi tiêu cá nhân cho mỗi thành viên, như chi phí học tập, mua sắm quần áo, du lịch, giải trí,…

- Còn 20% thu nhập phục vụ cho mục tiêu tài chính như đầu tư kinh doanh để sinh lời, tiết kiệm và quỹ dự phòng (dành cho những việc cấp bách).

Ngoài ra, bạn cũng có thể cân nhắc đến quy tắc 50:50 để quản lý chi tiêu trong gia đình nhưng phương pháp này thường áp dụng cho những hộ gia đình không có nhiều khoản chi tiêu. Cụ thể, thu nhập mỗi tháng của gia đình sẽ được chia thành 2 phần bằng nhau:

- 50% thu nhập: Được chi vào các khoản phí sinh hoạt.

- 50% thu nhập còn lại: Được dùng cho mục đích tiết kiệm liên quan đến mục tiêu chung của gia đình.

Lên kế hoạch tiết kiệm cho bản thân và gia đình hợp lý

Bạn có thể áp dụng kế hoạch tiết kiệm hợp lý theo phương pháp Kakeibo của người Nhật.

Bước 1: Hãy chia thu nhập mỗi tháng ra thành 4 phần:

- Phần 1: Là chi phí thiết yếu gồm tiền ăn uống, thuốc thang, hóa đơn tiện ích, phương tiện – xăng xe đi lại,…

- Phần 2: Là chi phí không thiết yếu như tiền mua sắm quần áo, giải trí, giao lưu bạn bè,…

- Phần 3: Là chi phí đầu tư cho mục tiêu tương lại như khóa học nâng cao kiến thức, tiền học cho con, thăm khám sức khỏe,…

- Phần 4: Là chi phí phát sinh ngoài dự kiến như sửa xe, đám cưới, thôi nôi,…

Bước 2: Kiểm tra lại tổng chi phí chi tiêu vào cuối tuần với mục đích cân nhắc lại các khoản chi tiêu có hợp lý không, số dư còn lại bao nhiêu và cần phải tiết kiệm bao nhiêu để hoàn thành mục tiêu của tháng. Như vậy, bạn sẽ kiểm soát được các khoản tiêu hợp lý cho tuần kế tiếp.

Thảo luận với gia đình về các khoản chi

Bạn cần dành thời gian để thảo luận với các thành viên trong gia đình. Để biết rõ về các khoản chi tiêu nào cần thiết như có dự định học thêm khóa học; mua sắm thiết bị, mua xe,… Việc làm này sẽ biết được các khoản chi nào cần phải ưu tiên trước; hoặc bổ sung thêm trong khoản chi tiêu cần thiết của gia đình.

Không những thế, bạn cũng có thể phân chia rõ về trách nhiệm tài chính cho thành viên gia đình. Ví dụ, bạn sẽ phụ trách những chi phí cố định trong nhà như ăn uống, tiền nước điện, tiền Internet,… trong khi chồng/vợ của bạn phụ trách các khoản chi phí khác.

Sau đó, đến cuối tháng, hai vợ chồng có thể ngồi lại với nhau. Để tổng kết lại các khoản chi, thu nhập và tiền dư mỗi tháng.

Lưu ý đến các chi phí phát sinh hàng tháng

Trong cuộc sống hằng ngày, bạn có thể phải chi tiêu vào những khoản chi phí phát sinh ngoài ý muốn như tiền sửa xe, tiền mừng đám cưới/thôi nôi/sinh nhật, quần áo,… và một số hoạt động giải trí, giao lưu.

Vì thế, trong kế hoạch chi tiêu trong gia đình sẽ có khoản chi này. Bạn cần xem lại và hãy dành cụ thể bao nhiêu % thu nhập mỗi tháng dành cho nhóm khoản chi này nhé!

Đừng quên check báo cáo tín dụng

Nếu bạn sử dụng credit card (thẻ tín dụng) thì hãy chú ý và kiểm tra thời hạn thanh toán; để tránh phải tình trạng nợ xấu cũng như các khoản vay tín dụng khác mà bạn đang sử dụng.

Ngoài ra, bạn có thể dùng apps tài chính để hỗ trợ bạn trong việc quản lý chi tiêu như Money Manager Expense & Budget, Quick Money Recorder-Budget,… Hãy tham khảo kỹ các chức năng của những công cụ này để bạn chọn được ứng dụng cho phù hợp với nhu cầu của bạn. Thậm chí, ứng dụng còn gợi ý cho bạn về kế hoạch chi tiêu hợp lý rất đáng để tham khảo.

Cân nhắc kỹ trước khi chi tiêu một thứ gì đó

Chúng ta thường hay mua những thứ phát sinh không cần thiết trong mỗi lần đi siêu thị; hoặc đi shopping tại các trung tâm thương mại. Vì thế, bạn hãy cân nhắc kỹ những khoản chi tiêu trong những lần mua sắm.

Chẳng hạn, hãy viết ra danh sách các đồ dụng, thực phẩm trước khi đi mua sắm. Điều này, vừa tiết kiệm thời gian đi shopping; vừa giúp bạn mua được những đồ dùng cần thiết và kiểm soát được khoản phí chi tiêu.

Hơn nữa, bạn vẫn có thể áp dụng quy tắc mua sắm chờ 24 tiếng; nghĩa là khi có cảm giác muốn mua đồ dùng nào đó. Bạn hãy suy nghĩ và cân nhắc trong khoảng 24 tiếng kể từ thời điểm bạn muốn mua. Cách làm này sẽ giúp bạn có thời gian quyết định món đồ có thực sự đáng mua hay không.

Tập thói quen gửi tiết kiệm ngay sau khi nhận lương

Thực tế, nhu cầu chi tiêu dường như vô hạn, nếu bạn không kiểm soát chi tiêu cho hợp lý thì sẽ rất khó dư dả về mặt tài chính. Vì thế, sau khi nhận lương, bạn hãy tập thói quen gửi tiết kiệm.

Chẳng hạn, bạn có thể nghĩ đến một số gói gửi tiết kiệm hiện nay như:

- Gửi tiết kiệm không kỳ hạn: Là tiền có sẵn trong tài khoản bạn mà vẫn được ngân hàng tính lãi không kỳ hạn, dù bạn không cần phải đăng ký gửi tiết kiệm không kỳ hạn ở ngân hàng. Trung bình, lãi suất không kỳ hạn cao nhất 1% mỗi năm.

- Gửi tiết kiệm có kỳ hạn: Là tiền được gửi tiết kiệm theo gói từ 1 tháng đến 3 năm tùy theo nhu cầu. Giúp bạn nhận được mức lãi suất cao nhất tùy theo quy định của mỗi ngân hàng.

- Gửi tiết kiệm linh hoạt: Là hình thức gửi tiền tiết kiệm như gói gửi tiền tiết kiệm có kỳ hạn. Nhưng bạn có thể rút tiền ra bất kì khi nào trong thời gian sử dụng gói dịch vụ này. Tuy nhiên, số tiền còn lại trong tài khoản của bạn sẽ được bắt đầu tính lãi suất theo chính sách của ngân hàng.

- Gửi tiết kiệm, gửi góp: Là hình thức gửi tiền tiết kiệm theo cách thức góp linh hoạt mà vẫn nhận được lãi suất cao. Mỗi tháng, bạn sẽ được hưởng lãi suất có kỳ hạn theo quy định riêng của ngân hàng.

Tạo một quỹ “khẩn cấp” cho gia đình bạn

Việc tạo ra quỹ khẩn cấp dành cho gia đình là điều rất cần thiết. Khoản này có thể chiếm khoảng 10% – 20% tùy theo thu nhập mỗi tháng của gia đình bạn; giúp bạn giải quyết nhanh chóng các vấn đề phát sinh trong cuộc sống; giảm thiểu vấn đề kẹt tiền hoặc xoay sở không được để giải quyết các nan đề trong cuộc sống.

Ngoài ra, khi có khoản tiền này, bạn sẽ không phải quá lo lắng về những chi phí phát sinh ngoài tầm kiểm soát và có thể lấy khoản dự phòng này chi tiêu cho một số việc khẩn cấp, giúp chủ động công việc dễ dàng hơn.

Mua hàng tại những địa điểm hỗ trợ hoàn tiền, giảm giá

Bạn hãy tận dụng các chương trình khuyến mãi; tích lũy điểm hoặc mã thẻ khuyến mãi khi mua sắm tại các siêu thị; hoặc các trang mạng trực tiếp mua sắm hiện nay. Vì thói quen này sẽ giúp bạn tiết kiệm được phần nào khoản chi tiêu về việc mua sắm đồ dùng cần thiết cũng như chi phí vận chuyển hàng hóa phát sinh nếu có.

Tin tức liên quan

Cách chi tiêu cho gia đình để không cháy túi sau tết

Top 10 món quà ý nghĩa tặng bố mẹ nhân ngày Gia đình Việt Nam

10 thói quen tốt mà ba mẹ nên tạo cho các con từ khi còn nhỏ